Awal Perjalanan Apple

Apple didirikan pada 1 April 1976 oleh Steve Jobs dan Steve Wozniak. Mereka dibantu oleh Ronald Wayne, seorang pensiunan pebisnis berpengalaman di bidang industri teknologi, yang membantu duo Steve dalam urusan administrasi dan dokumentasi dengan bayaran berupa 10% saham perusahaan.

Produk pertama Apple yakni sebuah komputer karya tangan terampil Wozniak diberi nama Apple 1 lahir pada tahun tersebut. Demi membiayai Apple 1, Jobs memutuskan untuk menjual bus Volkswagennya. Sementara Wozniak menjual kalkulator HP-65 yang cukup trendi kala itu lantaran ikut dalam misi luar angkasa Apollo.

Setahun kemudian, yakni 1977, dynamic duo Steve itu membentuk Apple Computer, Inc tanpa Wayne yang menjual 10% kepemilikannya dengan harga US$800. Di tahun itu pula Apple meluncurkan produk keduanya, yakni Apple II, yang menjadi salah satu produk fenomenal dalam perjalanan Apple.

Singkat cerita, pada 1984, Apple pun merilis sebuah komputer personal yang diberi nama Macintosh yang menggegerkan dunia teknologi. Pasalnya, komputer tersebut memperkenalkan pengalaman pengguna berbasis grafis, bukan command line yang umum digunakan produk komputer pada saat itu.

Namun, setahun berikutnya, Steve Jobs pun "ditendang" dari perusahaan. Hanya saja, kondisi itu tak membuatnya patah arang. Ia kemudian mendirikan NeXT Computer di tahun yang sama, yang kemudian dibeli kembali oleh Apple pada 1996.

Faktor Turnover Saham

Turnover saham dikatakan baik atau tidak memang tidak ada standar tertentu. Dikarenakan nilai dari matriks berbagai perusahaan berada baik dalam skala besar atau kecil.

Untuk mengetahui lebih jelasnya matriks yang bernama turnover saham dapat dipengaruhi berbagai faktor, yaitu:

Faktor turnover dalam saham yang pertama adalah harga. Harga muncul karena adanya permintaan dan penawaran untuk produk normal dengan kenaikan harga berkorelasi negatif dengan permintaan.

Misalnya sejumlah saham dari perusahaan naik hingga puluhan ribu rupiah setiap lembarnya, maka jumlah permintaan akan jatuh. Kejadian ini menyebabkan investor lama kesulitan menjual aset yang dimiliki.

Apabila berlangsung dalam beberapa periode sekaligus dan terus menerus akan banyak merugikan investor atau trader yang bermain saham di dalamnya.

Namun, harga saham yang aman dan normal memungkinkan perusahaan lain yang lebih kecil punya share turnover tinggi.

Perusahaan dengan kredibilitas bagus, baik dan terpercaya dengan produk unggulan tentunya memiliki kinerja bagus. Kinerja perusahaan yang baik dalam pandangan umum akan mempengaruhi investor dan trader untuk bermain dalam saham tersebut.

Permintaan dan harga secara otomatis akan meningkat sesuai dengan kinerja perusahaan yang menguat dan bagus. Dengan level kinerja optimal maka meningkatkan jumlah permintaan saham dari perusahaan.

Aset perusahaan akan naik dengan sendirinya pada periode tertentu sebelum kemudian turun kembali dengan melihat pergerakan pasar saham.

Strategi Dalam Melakukan Withdraw Saham

Meskipun bisa dilakukan kapan saja, namun Smart People dianjurkan untuk memiliki strategi sendiri dalam melakukan withdraw saham. Selain untuk meminimalisir biaya yang dikeluarkan untuk keperluan pencairan dana, strategi withdraw juga akan bisa menghindarkan Smart People dari risiko kerugian. Simak berikut ini strategi terkait kapan waktu yang baik untuk melakukan withdraw saham.

Pelaku trading atau investasi saham yang sudah lama bergelut di bidang ini pada umumnya menetapkan target harga saham saat melakukan pembelian saham. Nah, target harga saham yang sudah ditetapkan ini bisa menjadi acuan nantinya untuk menjual saham tersebut dan memperoleh imbal yang memang diinginkan.

Saat target harga saham sudah tercapai dan penjualan saham sudah dilakukan, imbal yang diperoleh dan disimpan di akun trading bisa dicairkan ke rekening bank. Salah satu kesalahan yang kerap dilakukan oleh orang-orang adalah tak melakukan withdraw saat target harga saham tercapai, padahal ada 2 kemungkinan yang bisa terjadi yaitu harga makin naik atau malah turun.

Pencairan dana atau withdraw saham juga direkomendasikan untuk dilakukan saat valuasi saham sedang tinggi. Seperti yang Smart People ketahui, pasar saham sifatnya sama sekali tak bisa ditebak. Terkadang ada saham yang overvalued atau harga pasarnya melebihi nilai wajarnya, serta ada juga saham undervalued atau harga pasarnya rendah dibanding harga wajarnya.

Usahakanlah untuk menjual saham saat valuasinya masih tinggi. Jangan terlalu berharap akan terus terjadi kenaikan valuasi dan mempertahankan saham tersebut, karena tak ada yang tahu kapan valuasi saham itu akan terjun. Setelah menjual saham tersebut, Smart People bisa cairkan dana ke rekening bank.

Tak semua investasi saham akan berakhir dengan indah dan sesuai dengan keinginan. Nah, saat Smart People sadar kalau investasi yang dilakukan tak berhasil atau gagal, yang ditandai dengan saham yang underperformed secara konsisten, saatnya Smart People mengambil langkah cepat untuk menjualnya dan melakukan withdraw untuk menghindari kerugian yang lebih banyak jumlahnya.

Withdraw saham juga direkomendasikan untuk dilakukan saat Smart People membutuhkan uang untuk kebutuhan darurat. Saat tak ada lagi sumber dana yang bisa diharapkan, dana yang Smart People miliki di akun trading atau investasi saham bisa jadi harapan untuk memperoleh dana yang dibutuhkan.

Patut dipahami kalau keperluan darurat yang dimaksud adalah keperluan yang benar-benar tak bisa dipenuhi lagi dengan dana dalam bentuk kas yang saat ini Smart People pegang. Keperluan darurat tersebut bisa berupa pembayaran biaya kesehatan, biaya membeli atau memperbaiki rumah, hingga biaya untuk bertahan hidup karena kehilangan pekerjaan saat resesi ekonomi.

Faktor Trader yang Aktif

Investor adalah penanam modal dalam sebuah perusahaan dan trader adalah orang yang aktif menjual dan membeli saham dalam bisnis trading. Jika banyak trader melakukan aktivitas penjualan dan pembelian dalam waktu tertentu, menjadi indikator penting perusahaan tersebut.

Trader yang aktif bermain saham dalam sebuah perusahaan menunjukkan perusahaan memang bagus dan memiliki aset yang layak untuk dibeli. Kemudian jika saatnya bagus dapat menjualnya kembali dengan keuntungan berlipat yang mempengaruhi turnover saham.

Bagaimana Cara Membeli Saham Apple di Indonesia?

Pertumbuhan nilainya yang kencang tentu membuat investor tergiur untuk mengoleksi saham Apple.

Sebagai gambaran, melansir data Finbox, nilai AAPL tumbuh 723,5% dalam 10 tahun terakhir per artikel ini ditulis. Artinya, jika 10 tahun lalu kamu berinvestasi sebesar US$1.000 dolar di saham Apple, maka kemungkinan besar dana investasimu sudah beranak pinak jadi US$7.235 atau sekitar Rp115,76 juta!

Dengan kinerja seperti demikian, Sobat Cuan mungkin tergugah memiliki aset satu ini. Namun, tak perlu khawatir, sebab kamu bisa memiliki saham Apple di aplikasi Pluang!

Di Pluang, kamu bisa berinvestasi saham Apple mulai dari 0,1 lembar saham saja. Selain itu, kamu hanya memerlukan tiga kali klik saja untuk mulai bertransaksi saham Apple. Hal itu tentunya bisa kamu lakukan jika telah melakukan verifikasi dasar alias proses KYC.

Baca Juga: Selain Saham Apple, Ini 10 Saham Terbesar Milik Warren Buffett!

Download Pluang di Sini!

Daftar saham LQ45 dengan harga per lot murah

LQ45 adalah indeks saham yang mengukur kinerja harga dari 45 saham paling banyak diperdagangkan dan berkapitalisasi besar di Bursa Efek Indonesia (BEI).

Rata-rata saham emiten yang masuk di indeks LQ45 mempunyai fundamental perusahaan yang baik bahkan telah menjadi pemimpin pasar (market leader) di sektornya selama bertahun-tahun.

Ada beberapa saham di LQ45 yang harganya masih sangat terjangkau bahkan bisa dibeli di bawah Rp100 ribu per lot. Contohnya saham PT Pakuwon Jati Tbk (PWON) dan saham PT Medco Energi Internasional Tbk (MEDC) yang masing-masing memiliki harga saham Rp462 dan Rp484 per lembar per tanggal 23 Desember 2021.

Artinya, untuk beli kedua saham LQ45 tersebut, kamu cukup merogoh kocek kurang lebih Rp100 ribu saja sebab nilai saham keduanya masih memiliki harga di bawah Rp50.000 per lot.

Selain dua saham tersebut, masih ada lagi beberapa saham LQ45 yang cukup terjangkau untuk dibeli investor pemula seperti saham PT Barito Pacific Tbk (BRPT) dengan nilai saham Rp860 per lembar, PT Media Nusantara Citra Tbk (MNCN) yang valuasinya Rp885 per lembar, hingga saham rokok PT Hanjaya Mandala Sampoerna Tbk (HMSP) yang harga per lembarnya cuma Rp960 saja.

Namun, keputusan akhir membeli saham tertentu haruslah berdasarkan analisis yang mendalam. Bukan semata karena harga sahamnya murah, lalu kamu beli. Pastikan beli saham emiten yang memang punya potensi naik di masa depan tapi masih dihargai murah sekarang.

Cara Withdraw di RHB Tradesmart ID

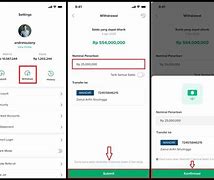

Agar bisa melakukan pencairan dana atau withdraw, ada langkah-langkah yang harus dilakukan oleh pelaku trading atau investasi. Khusus untuk Smart People yang ingin mencairkan atau menarik dana dari aplikasi trading saham online RHB Tradesmart ID ke rekening bank, Smart People bisa ikuti langkahnya di bawah ini.

Smart People bisa memantau proses permintaan penarikan dana pada menu ‘Fund Withdrawal History’. Ada 4 status pada riwayat penarikan dana, yakni received system atau penyegelan permintaan penarikan, processing atau permintaan penarikan dana sedang diproses, reject atau permintaan penarikan dana dibatalkan, dan completed processing atau permintaan penarikan diterima.

Itulah tadi ulasan mengenai strategi terkait kapan baiknya melakukan withdraw saham, serta cara melakukan withdraw saham di aplikasi trading saham RHB Tradesmart ID. Bijaklah dalam menentukan waktu yang tepat untuk mencairkan dana ke rekening bank.

Agar aktivitas trading saham lebih mudah, Smart People bisa gunakan aplikasi trading saham online, RHB Tradesmart ID. Smart People bisa unduh RHB Tradesmart ID untuk merasakan kemudahan dalam trading saham dan mencairkan dananya nanti.

Temukan artikel lainnya untuk mendapatkan pemahaman lebih banyak mengenai cara investasi saham dan cara belajar saham di sini!

Angel One Team. How to Get Your Money Out of the Stock Market. Angel One. Diakses pada tanggal 1 Desember 2022 melalui https://www.angelone.in/knowledge-center/share-market/how-to-get-your-money-out-of-the-stock-market

Chen, James. (2022, Mei 27). Withdrawal Plan. Investopedia. Diakses pada tanggal 1 Desember 2022 melalui https://www.investopedia.com/terms/w/withdrawalplan.asp

Sethi, Ramit. (2021, Juli 28). When to Sell Stocks: The ONLY 3 Reasons to Sell (Ever). I Will Teach You to be Rich. Diakses pada tanggal 1 Desember 2022 melalui https://www.iwillteachyoutoberich.com/blog/when-do-you-sell-a-stock/

Kuepper, Justin. (2022, September 29). Exit Strategies: A Key Look. Investopedia. Diakses pada tanggal 1 Desember 2022 melalui https://www.investopedia.com/investing/understanding-exit-strategies/#toc-developing-an-exit-strategy

Likuiditas aset membutuhkan perhitungan matriks yang disebut turnover. Secara umum turnover saham adalah salah satu aspek dari likuiditas yang akan diperjualbelikan.

Dalam tingkat likuiditas, semakin tinggi levelnya maka akan semakin mudah bagi investor untuk menjual kembali aset tersebut. Sebetulnya apa itu turnover saham yang biasa pula disebut dengan share turnover dan bagaimana penjelasannya?

Bagaimana cara investasi saham untuk pemula?

Tidak seperti dulu, investasi saham di masa sekarang jauh lebih mudah dilakukan. Cukup dengan modal internet dan smartphone, siapa pun kini bisa melakukan jual beli saham tanpa perlu beranjak dari rumah.

Bagaimana caranya? Simak panduan berikut.

Hal pertama yang perlu kamu lakukan jika ingin berinvestasi saham adalah memilih sekuritas. Sekuritas ini nantinya akan menjadi tempat bagi kamu untuk membuka rekening saham dan melakukan transaksi jual beli saham di Bursa Efek Indonesia (BEI) melalui website atau aplikasi mobile yang mereka sediakan.

Di Indonesia, ada banyak sekali perusahaan sekuritas yang bisa kamu pilih untuk transaksi saham. Salah satunya adalah Stockbit Sekuritas yang menawarkan fitur lengkap, gratis biaya transaksi jual/beli saham, serta menyediakan program edukasi terbaik untuk pemula yang ingin belajar saham lewat fitur Stockbit Academy.

2. Buka rekening saham dan lakukan deposit

Usai memilih sekuritas, silakan daftar akun saham di sekuritas tersebut sesuai petunjuk. Kemudian, top up sejumlah dana ke RDN (Rekening Dana Nasabah) kamu untuk dipakai sebagai modal buat transaksi saham nanti. RDN ini adalah rekening yang dibuat ketika kamu mendaftar akun saham dan hanya bisa dipakai untuk transaksi surat berharga di Bursa Efek Indonesia.

3. Lakukan transaksi saham

Langkah terakhir adalah memilih dan membeli saham yang kamu inginkan. Pembelian saham hanya bisa dilakukan pada jam bursa yaitu pada hari Senin – Jumat pukul 09:00 s/d 11:30 untuk sesi I dan pukul 13:30 s/d 14:50 untuk sesi II.

Lot saham adalah istilah yang umum dipakai dalam dunia investasi saham, dimana 1 lot saham berarti 100 lembar saham. Satu lot saham digunakan sebagai satuan minimal pembelian saham yang berlaku di Bursa Efek Indonesia (BEI) yang berarti kamu hanya bisa membeli atau menjual minimal 1 lot saham atau kelipatannya di BEI.

Ingin investasi tapi belum punya akun saham? Yuk, bikin segera di Stockbit. Daftar 100% online tanpa minimum deposit serta gratis fitur Stockbit Pro selamanya untuk bantu kamu analisa saham lebih gampang dan cepat. Download aplikasi Stockbit dan buat akunmu sekarang!

Strategi yang matang begitu dibutuhkan oleh orang yang melakukan trading atau investasi saham. Tak hanya saat sedang trading saham saja, namun juga saat Smart People ingin melakukan withdraw saham. Ada waktu khusus yang dianggap baik untuk melakukan withdraw dari aplikasi trading saham pada saat itu. Intip strategi withdraw saham tersebut di bawah ini.

Rumus dan Contoh Menghitung Turnover Saham

Untuk mengetahui turnover saham adalah valid atau tidak dengan rumus tertentu. Matriks dapat dilihat hasilnya dengan menggunakan rumus ini.

Share Turnover Saham = Jumlah saham yang diperdagangkan / jumlah total saham yang dikeluarkan sebuah perusahaan

Baik jumlah saham yang diperdagangkan dan total saham yang telah rilis dalam hitungan periode atau waktu tertentu.

Apabila kurun waktunya dalam satu periode ada bermacam-macam, perlu menghitung rata-ratanya terlebih dahulu karena akan mempengaruhi turnover saham.

Setelah mengetahui reratanya baru dihitung dengan rumus yang ada. Begitu pula dengan total saham yang telah dirilis perusahaan. Jika ada penambahan atau pengurangan, perhitungan harus menambah atau menguranginya dahulu.

Perhitungan ini untuk untuk mengevaluasi aset seberapa tinggi tingkat likuiditas aset dari perusahaan tersebut.

Napak Tilas Perjalanan Saham Apple

Sejak awal, Apple mengetahui bahwa prospek bisnis teknologi akan menjanjikan di masa depan. Makanya, perusahaan pun tak ragu melantai di bursa Nasdaq dengan kode AAPL pada 12 Desember 1980. Saat itu, saham AAPL yang dibanderol US$22 per lembar itu berhasil terjual US$4,6 juta pada penawaran perdananya.

Ternyata, anggapan perusahaan benar adanya. Sehari sejak melantai di bursa Nasdaq, harga AAPL terbang 32% menjadi US$29 per lembar saham dan mengantar valuasi perusahaan menjadi US$1,77 miliar pada saat itu.

Meski terlihat manis, perjalanan saham Apple tetap saja berliku, utamanya pada dekade 1990-an. Harga saham Apple terpantau tiarap 60% sejak 1987 hingga 1997.

Untungnya, saham Apple kembali bersinar pada dua tahun setelahnya lantaran antusiasme pelaku pasar atas kembalinya Jobs sebagai pucuk pimpinan perusahaan. Pasalnya, berkat jibaku Jobs, Apple berhasil mencetak laba US$309 juta di tahun pertama masa jabatannya.

Tetapi, selain itu, kinclongnya kinerja saham Apple pun konon juga didorong fenomena yang disebut dot-com boom. Asal tahu saja, kedua faktor tersebut sukses meroketkan nilai AAPL sebesar 212% dan 115% masing-masing pada 1998 dan 1999.

Sayangnya, saham Apple kemudian rontok, bahkan hingga mencapai US$6,56 per lembar pada April 2003, karena sebuah fenomena awal dekade 2000-an bernama dotcom bubble. Tetapi, nilai AAPL rupanya mampu kembali bangkit hingga US$199 per lembar pada 2007 berkat kuatnya penjualan produk.

Selebihnya, kenaikan nilai AAPL didorong oleh inovasi perusahaan. Pada Juli 2011, contohnya, nilai AAPL menembus US$400 per lembar. Padahal, dua tahun sebelumnya, nilai AAPL sempat menyentuh level terendah US$78 per lembar gara-gara krisis subprime mortgage yang melanda AS.

Hal ini pun terjadi berkat tingginya penjualan produk-produk baru Apple seperti iPad dan iPhone dan Macbook seri terbaru yang teknologinya saat itu tidak dimiliki kompetitornya.

Moncernya penjualan Apple terus membumbungkan nilai sahamnya. Bahkan, berkat nilai saham yang terus melambung, Apple menjadi satu-satunya perusahaan AS dengan kapitalisasi pasar hampir menyentuh US$3 triliun di 2022.